Declarația unică 212 va înlocui șapte formulare fiscale

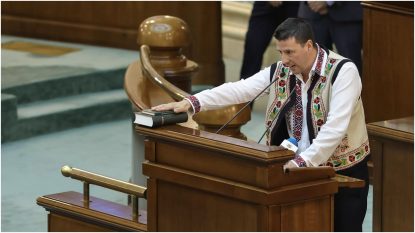

ANAF a publicat, marți seară, în dezbatere publică, un proiect de ordin referitor la declarația unică 212, denumită „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice” .

Noul formular 212 ar urma să fie folosit pentru declararea venitului realizat în anul 2017 de persoanele fizice și declararea impozitului pe venitul estimat și a contribuțiilor sociale obligatorii datorate de persoanele fizice începând cu anul 2018.

„Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice” va înlocui șapte formulare fiscale (200, 201, 220, 221, 600, 604 și 605) și va fi folosită pentru taxarea veniturilor independente, inclusiv ale PFA-urilor, din investiții și dividende, chirii, pariuri sau din activități agricole.

Pentru 2018, termenul de depunere va fi 15 iulie, apoi, din 2019, termenul va fi 15 martie. Pentru moment, Declarația 212 este doar sub forma unui proiect și nu se aplică.

Cum arată propunerea pentru Declarația 212 – Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice

PROPUNEREA DE INSTRUCŢIUNI de completare a Declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, cuprinsă în proiectul ANAF

Declarația se completează și se depune de către persoanele fizice care realizează, individual sau într-o formă de asociere, venituri/pierderi din România sau/și din străinătate, care datorează impozit pe venit și contribuții sociale obligatorii, potrivit prevederilor Codului fiscal.

Declarația se completează și se depune și de către persoanele fizice care nu realizează venituri și care optează pentru plata contribuției de asigurări sociale de sănătate.

I. Termenul de depunere a declarației

1. Declarația se depune până la data de 15 iulie 2018, inclusiv, de către persoanele fizice care au obligația:

– declarării veniturilor realizate din România sau/și din străinătate în anul 2017;

– declarării impozitului pe venitul estimat/norma de venit a se realiza din România în anul 2018;

– declarării venitului estimat pentru încadrarea ca plătitor de contribuții sociale și, după caz, a declarării contribuțiilor sociale datorate în anul fiscal 2018.

2. Declarația se depune în termen de 30 de zile de la data producerii evenimentului, în cazul contribuabililor care încep o activitate în cursul anului fiscal și a celor care obţin venituri din cedarea folosinţei bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală și care nu au avut, până la acea dată, obligația depunerii declarației unice.

3. Rectificarea declarației:

3.1. Declaraţia unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice poate fi corectată de contribuabili din proprie iniţiativă, ori de câte ori informațiile actuale nu corespund celor din declaraţia depusă anterior, prin depunerea unei declaraţii rectificative în condiţiile prevăzute de Legea nr.207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare.

3.2. Declaraţia rectificativă se întocmeşte pe acelaşi formular, bifându-se cu X căsuţele aflate pe prima pagină a formularului (Capitolul I ”Date privind veniturile realizate în anul 2017” și/sau Capitolul II ”Date privind impozitul pe veniturile estimate/ norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”, după caz).

3.3. Declaraţia rectificativă se completează înscriindu-se toate datele şi informaţiile prevăzute în capitolul supus rectificării, inclusiv cele care nu diferă faţă de declaraţia iniţială.

3.4. Declaraţia rectificativă se utilizează pentru:

– corectarea impozitului pe venit, precum şi a contribuţiilor sociale datorate de persoanele fizice;

– modificarea datelor de identificare a persoanei fizice;

– modificarea unor date referitoare la categoria/ sursa veniturilor sau a nivelului acestora, potrivit legii;

– modificarea unor date referitoare la contribuția de asigurări sociale și contribuția de asigurări sociale de sănătate estimate pe anul 2018;

– corectarea altor informaţii prevăzute de formular.

3.5. Contribuabilul poate rectifica venitul estimat până la termenul de plată a impozitului datorat, respectiv până la data de 15 martie a anului următor celui de impunere.

II. Organul fiscal central competent este :

a. organul fiscal central în a cărui rază teritorială contribuabilul are adresa unde îşi are domiciliul, potrivit legii, sau adresa unde locuieşte efectiv, în cazul în care aceasta este diferită de domiciliu, pentru persoanele fizice care au domiciliul fiscal în România;

b. organul fiscal central competent, potrivit legii, pentru administrarea contribuabililor persoane fizice, fără domiciliu fiscal în România.

III. Modul de depunere a declarației:

1. Declaraţia se depune, împreună cu anexele completate, dacă este cazul, astfel:

a) în format hârtie, direct la registratura organului fiscal sau prin poştă, prin scrisoare recomandată, cu confirmare de primire.

Declaraţia se pune gratuit la dispoziţia contribuabilului.

Data depunerii declaraţiei în format hârtie este data înregistrării acesteia la organul fiscal sau data depunerii la poştă, după caz.

b) prin mijloace electronice de transmitere la distanță, în conformitate cu prevederile legale în vigoare, respectiv:

– prin intermediul serviciului ”Spațiul privat virtual” (SPV);

– pe site-ul e-guvernare.ro, cu semnătură electronică calificată.

Programul de asistenţă este pus la dispoziţia contribuabililor gratuit de unităţile fiscale subordonate sau poate fi descărcat de pe site-ul Agenţiei Naţionale de Administrare Fiscală, la adresa www.anaf.ro.

2. Formularul ”Anexă nr. …. la Declaraţia unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice” se depune numai cu Declaraţia unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice. Veniturile necuprinse în declaraţia iniţială se declară prin depunerea unei declaraţii rectificative.

IV. Completarea declarației:

Declaraţia se completează pe surse şi categorii de venit, de către contribuabil sau de către împuternicitul/curatorul fiscal al acestuia, desemnat potrivit dispoziţiilor Legii nr.207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare, înscriind corect, complet şi cu bună-credinţă informaţiile prevăzute de formular, corespunzătoare situaţiei fiscale a contribuabilului.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care există obligaţia depunerii declaraţiei unice vor completa câte o secțiune pentru fiecare categorie și sursă de venit, atât pentru veniturile realizate în anul 2017, cât și pentru veniturile estimate pentru anul 2018 (respectiv secțiunile referitoare la datele privind veniturile realizate, pe surse şi categorii de venit din România sau din străinătate și/sau datele privind impozitul pe veniturile estimate, pe surse şi categorii de venit), utilizând și “Anexă nr. …. la Declaraţia unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, care se ataşează la declaraţia unică.

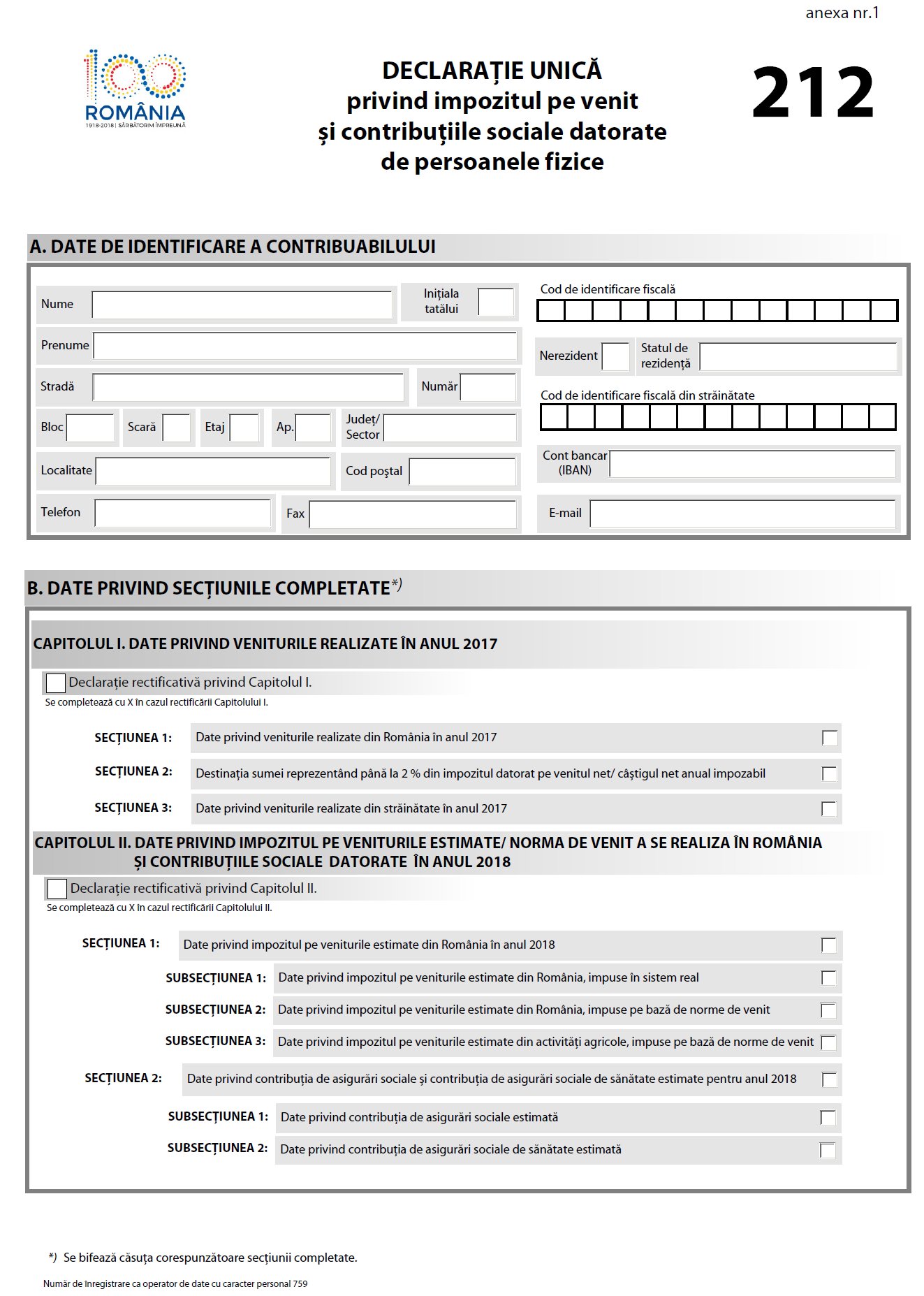

A. DATE DE IDENTIFICARE A CONTRIBUABILULUI

1. În caseta “Cod de identificare fiscală” se completează, înscriindu-se cifrele cu aliniere la dreapta codul numeric personal al contribuabilului sau numărul de identificare fiscală, atribuit de către Agenţia Naţională de Administrare Fiscală, cu ocazia înregistrării fiscale, după caz.

2. În caseta “Codul de identificare fiscală din străinătate” se înscrie codul de identificare fiscală al contribuabilului nerezident, emis de autoritatea fiscală din statul al cărui rezident este persoana fizică nerezidentă.

3. Rubrica “Nerezident” se bifează de contribuabilii care la momentul realizării venitului, aveau calitatea nerezidenţi.

4. Rubrica “Statul de rezidenţă” se completează numai în situaţia beneficiarului de venit nerezident, înscriindu-se statul a cărei rezidență este, la momentul realizării venitului, persoana nerezidentă.

5. În rubricile “Nume” şi “Prenume” se înscriu numele şi prenumele contribuabilului.

6. Rubricile privind adresa se completează, după caz, cu datele privind adresa domiciliului fiscal al contribuabilului

7. În rubrica “Cont bancar (IBAN)” – se înscrie codul IBAN al contului bancar al contribuabilului.

B. DATE PRIVIND SECȚIUNILE COMPLETATE

1. Se bifează rubricile corespunzătoare secțiunilor completate, conform categoriilor de venituri realizate/estimate.

2. Capitolul I ”Date privind veniturile realizate în anul 2017” cuprinde veniturile realizate sau pierderile înregistrate, din România sau/și din străinãtate, în anul 2017, pentru fiecare sursã de venit.

3. Capitolul II ”Date privind impozitul pe veniturile estimate /norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018” cuprinde impozitul pe veniturile estimate a se realiza din România și contribuțiile sociale datorate, pentru anul 2018.

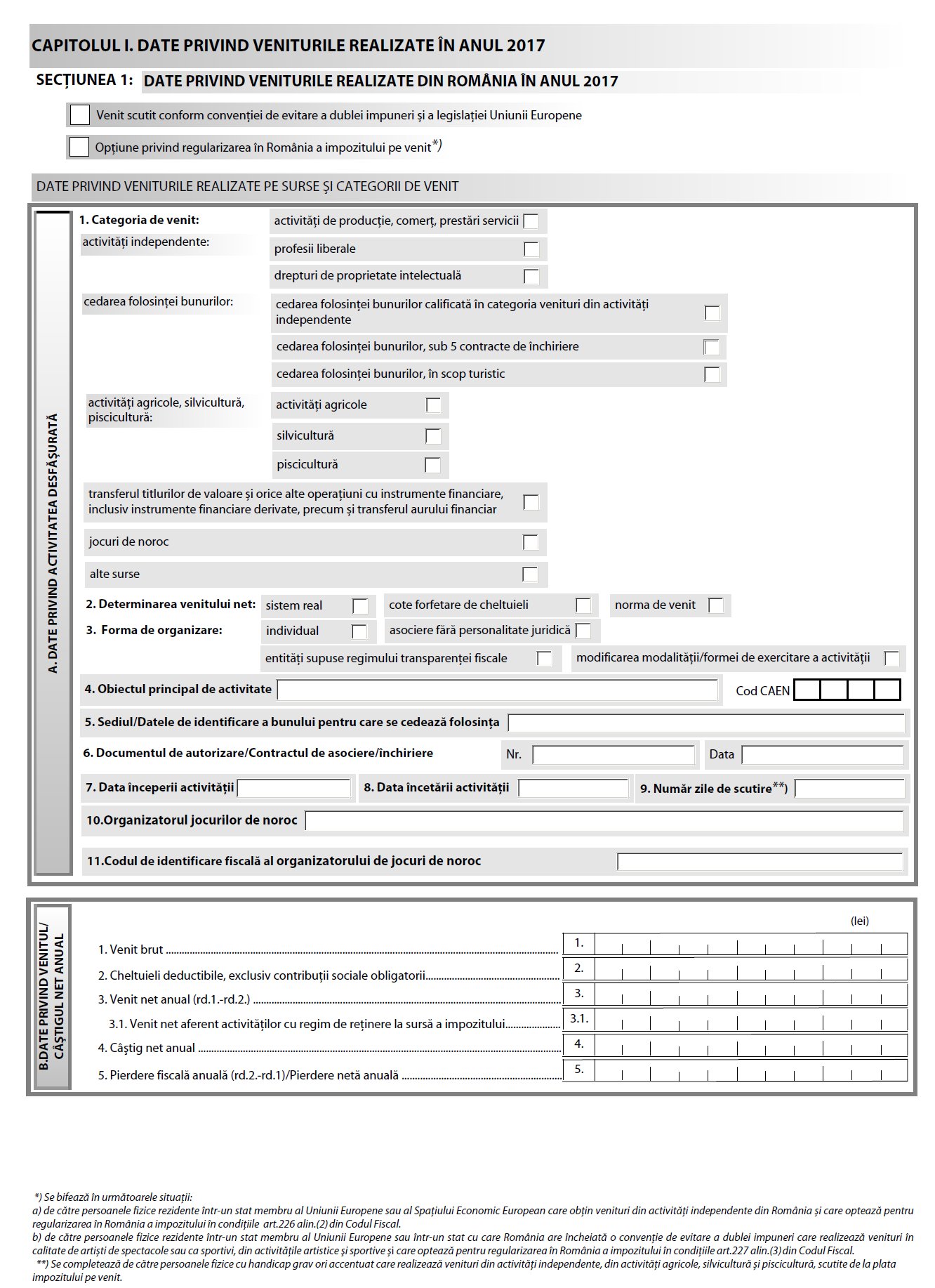

Capitolul I ”Date privind veniturile realizate în anul 2017”

Secțiunea 1: Date privind veniturile realizate din România în anul 2017

1. Secțiunea se completează de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri în bani şi/sau în natură din România, potrivit Codului fiscal, provenind din:

a) activităţi independente;

b) cedarea folosinţei bunurilor, cu excepţia veniturilor din arendă;

c) activităţi agricole pentru care venitul net se stabileşte în sistem real;

d) piscicultură şi/sau silvicultură;

e) transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar;

f) jocuri de noroc realizate de către persoanele fizice ca urmare a participării la jocuri de noroc la distanţă şi festivaluri de poker;

g) alte surse, pentru care contribuabilii au obligaţia depunerii declaraţiei.

NOTĂ: Persoanele fizice cu handicap grav ori accentuat care realizează venituri din activităţi independente, din activităţi agricole, silvicultură şi piscicultură, scutite de la plata impozitului pe venit, au obligaţia declarării veniturilor, prin completarea secțiunii şi depunerea declaraţiei.

2. Secțiunea se completează şi pentru:

a) declararea veniturilor realizate în România în calitate de artişti de spectacol sau ca sportivi, din activităţile artistice şi sportive, în cazul persoanelor rezidente într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenţie de evitare a dublei impuneri şi care au optat pentru regularizarea impozitului, în condiţiile prevăzute la art.227 alin. (3) din Codul fiscal;

b) declararea veniturilor realizate în România de persoanele fizice nerezidente, în calitate de artişti de spectacol sau sportivi, din activităţi artistice şi sportive, dacă plătitorul de venit se află într-un stat străin, potrivit art.223 alin.(4) din Codul fiscal;

c) declararea veniturilor din activităţi independente obţinute în România, în cazul persoanelor rezidente într-un stat membru al Uniunii Europene sau al Spaţiului Economic European şi care au optat pentru regularizarea impozitului în condiţiile prevăzute la art.226 din Codul fiscal;

d) declararea veniturilor realizate de persoanele nerezidente, scutite de impozit în România, potrivit convenţiilor de evitare a dublei impuneri;

2.1. În cazul veniturilor prevăzute la pct.2 lit.a), la declaraţie se anexează două certificate de rezidenţă fiscală:

a) un certificat de rezidenţă fiscală în care se menţionează că beneficiarul venitului a avut rezidenţa fiscală într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenţie de evitare a dublei impuneri, în anul în care s-a obţinut venitul din România;

b) un certificat de rezidenţă fiscală în care se menţionează că beneficiarul venitului a avut rezidenţa fiscală într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenţie de evitare a dublei impuneri, în anul în care a exercitat opţiunea de regularizare în România a impozitului pe venit.

Certificatele de rezidenţă fiscală se pot depune în original, în copie certificată de organul fiscal sau în copie legalizată, însoţite de traducerea autorizată în limba română.

2.2. În cazul veniturilor prevăzute la pct.2 lit.c) la declaraţie se anexează două certificate de rezidenţă fiscală:

a) un certificat de rezidenţă fiscală în care se menţionează că beneficiarul venitului a avut rezidenţa fiscală într-un stat membru al Uniunii Europene sau al Spaţiului Economic European, în anul în care s-a obţinut venitul din România;

b) un certificat de rezidenţă fiscală în care se menţionează că beneficiarul venitului a avut rezidenţa fiscală într-un stat membru al Uniunii Europene sau al Spaţiului Economic European, în anul în care a exercitat opţiunea de regularizare în România a impozitului pe venit.

Certificatele de rezidenţă fiscală se pot depune în original, în copie certificată de organul fiscal sau în copie legalizată, însoţite de traducerea autorizată în limba română.

3. În funcţie de categoriile de venituri menţionate la pct.1, secțiunea se completează astfel:

3.1. Activităţi independente

3.1.1. Secțiunea se completează de către persoanele fizice care, în anul 2017, au realizat venituri în bani şi/sau în natură, provenind din activităţi independente, inclusiv din activităţi adiacente, desfăşurate în mod individual şi/sau în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice şi/sau în cadrul unei societăţi civile cu personalitate juridică constituită potrivit legii speciale şi care este supusă regimului transparenţei fiscale.

3.1.2. În categoria veniturilor din activităţi independente, pentru care există obligaţia completării secțiunii, se cuprind:

a) venituri din activităţi de producţie, comerţ, prestări de servicii;

b) venituri din profesii liberale;

c) venituri din drepturi de proprietate intelectuală, în situaţia în care contribuabilii nu au optat pentru stabilirea impozitului pe venit ca impozit final.

3.1.3. Contribuabilii care obţin venituri din drepturi de proprietate intelectuală de la mai mulţi plătitori completează o singură secțiune în declaraţie.

3.1.4. În cazul societăţii civile cu personalitate juridică constituite potrivit legii speciale şi care este supusă regimului transparenţei fiscale, potrivit legii, se aplică regulile de determinare a venitului net din activităţi independente.

În cazul filialei constituite potrivit legii speciale prin asocierea unei societăţi profesionale cu răspundere limitată cu una sau mai multe persoane fizice, filiala fiind supusă regimului transparenţei fiscale, potrivit legii, determinarea venitului obţinut în cadrul entităţii se efectuează în sistem real, pe baza datelor din contabilitate.

Pentru membrii asociaţi în cadrul filialei se aplică următoarele reguli:

– persoanele fizice asociate au obligaţia să asimileze acest venit distribuit în funcţie de cota de participare venitului net anual din activităţi independente;

– societatea profesională cu răspundere limitată asociată în cadrul filialei include venitul distribuit în funcţie de cota de participare în venitul brut al activităţii independente, pentru anul fiscal respectiv.

Persoanele fizice care obţin venituri dintr-o activitate desfăşurată într-o formă de organizare cu personalitate juridică constituită potrivit legii speciale şi care este supusă regimului transparenţei fiscale, potrivit legii, asimilează venitul distribuit venitului net anual din activităţi independente.

3.1.5. Nu au obligaţia completării secțiunii persoanele fizice pentru care impozitul reţinut de plătitorii de venituri este final.

3.1.6. Nu au obligaţia completării secțiunii persoanele fizice care în anul de raportare au realizat venituri din activităţi independente impuse pe bază de norme de venit, cu excepţia persoanelor care au depus declarația privind venitul estimat/norma de venit în luna decembrie şi pentru care nu s-au stabilit plăţi anticipate, conform legii.

3.1.7. Contribuabilii care desfăşoară o activitate impusă pe baza normelor de venit şi care în cursul anului fiscal de raportare îşi completează obiectul de activitate cu o altă activitate care nu este cuprinsă în nomenclatorul activităţilor pentru care venitul net se determină pe bază de norme de venit vor fi impuşi în sistem real de la data respectivă, venitul net anual urmând să fie determinat prin însumarea fracţiunii din norma de venit aferentă perioadei de impunere pe bază de normă de venit cu venitul net anual determinat în sistem real pe baza datelor din contabilitate.

3.1.8. În cazul schimbării modalităţii de exercitare a unei activităţi şi/sau transformării formei de exercitare a acesteia într-o altă formă, potrivit legislaţiei în materie, în timpul anului, venitul net/pierderea se determină separat pentru fiecare perioadă în care activitatea independentă a fost desfăşurată de contribuabil într-o formă de organizare prevăzută de lege. Venitul net anual/Pierderea anuală se determină prin însumarea venitului net/pierderii înregistrat/înregistrate în toate perioadele fiscale din anul fiscal în care a avut loc schimbarea şi/sau transformarea formei de exercitare a activităţii şi se înscrie în declaraţie.

3.1.9 Se completează câte o secțiune pentru fiecare categorie de venit şi pentru fiecare sursă de realizare a venitului.

3.2. Cedarea folosinţei bunurilor, cu excepţia veniturilor din arendă

3.2.1. Venituri din cedarea folosinţei bunurilor, altele decât cele de la subpct. 3.2.2. şi 3.2.3

3.2.1.1. Secțiunea se completează de către persoanele fizice care, în anul de raportare, au realizat venituri în bani şi/sau în natură, provenind din cedarea folosinţei bunurilor mobile şi imobile, obţinute în calitate de proprietar, uzufructuar sau alt deţinător legal.

3.2.1.2. Persoanele fizice care obţin venituri din cedarea folosinţei bunurilor din mai multe surse, respectiv contracte de închiriere, completează câte o secțiune pentru fiecare sursă de venit.

3.2.1.3. În cazul cedării folosinţei bunurilor deţinute în comun, repartizarea venitului net se face potrivit Normelor metodologice de aplicare a Legii nr.227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr.1/2016, cu modificările şi completările ulterioare, în vigoare pentru anul 2017.

3.2.2. Venituri din cedarea folosinţei bunurilor calificate în categoria venituri din activităţi independente

3.2.2.1. Secțiunea se completează de către contribuabilii care, în anul de raportare, au realizat venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere/subînchiriere, precum şi venituri obţinute din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere de închiriat, care determină venitul net anual în sistem real, pe baza datelor din contabilitate.

3.2.2.2. Persoanele fizice care, în anul de raportare, au realizat venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere sau subînchiriere şi/sau venituri obţinute din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere de închiriat, califică aceste venituri în categoria veniturilor din activităţi independente şi le supun regulilor de stabilire a venitului net pentru această categorie.

În cazul contribuabililor care au realizat venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere sau subînchiriere, veniturile şi cheltuielile luate în calcul pentru stabilirea venitului net anual/pierderii fiscale anuale sunt cele realizate de la nivelul tuturor contractelor de închiriere/subînchiriere aflate în derulare în anul de impunere, cu excepţia contractelor de arendare a bunurilor agricole.

3.2.3. Venituri din închirierea în scop turistic

Secțiunea se completează de către contribuabilii care, în anul de raportare, au realizat venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare cuprinsă între 1 şi 5 camere inclusiv, care au optat pentru determinarea venitului net în sistem real sau care au depăşit în cursul anului numărul de 5 camere de închiriat.

3.2.4. Nu au obligaţia completării secțiunii următorii contribuabili:

a) persoanele fizice prevăzute la art. 88 alin. (2) din Codul fiscal, în vigoare pentru anul 2017, care, în anul de raportare, au realizat venituri din cedarea folosinţei bunurilor pentru care chiria prevăzută în contractul încheiat între părţi este stabilită în lei, nu au optat pentru determinarea venitului net în sistem real şi la sfârşitul anului anterior nu îndeplinesc condiţiile pentru calificarea veniturilor în categoria veniturilor din activităţi independente, pentru care plăţile anticipate cu titlu de impozit sunt egale cu impozitul anual datorat şi impozitul este final;

b) persoanele fizice prevăzute la art. 121 alin. (9) din Codul fiscal în situaţia rezilierii, în cursul anului fiscal, a contractelor încheiate între părţi pentru care chiria reprezintă echivalentul în lei al unei sume în valută;

c) persoanele fizice care în anul de raportare au realizat venituri din arendă.

3.2.5. Au obligaţia completării secțiunii şi persoanele prevăzute la subpct. 3.2.4. lit. a) şi b) aflate în următoarele situaţii:

a) declarația privind venitul estimat a fost depusă în luna decembrie şi nu s-au stabilit plăţi anticipate, conform legii;

b) au intervenit modificări ale clauzelor contractuale, altele decât cele prevăzute la art. 121 alin.(8) şi (9) din Codul fiscal, în vigoare pentru anul 2017, după caz;

c) au fost efectuate investiţii, de cealaltă parte, la bunurile mobile şi imobile ale proprietarului, uzufructuarului sau ale altui deţinător legal, care fac obiectul unor contracte de cedare a folosinţei bunurilor, inclusiv a contractelor de comodat.

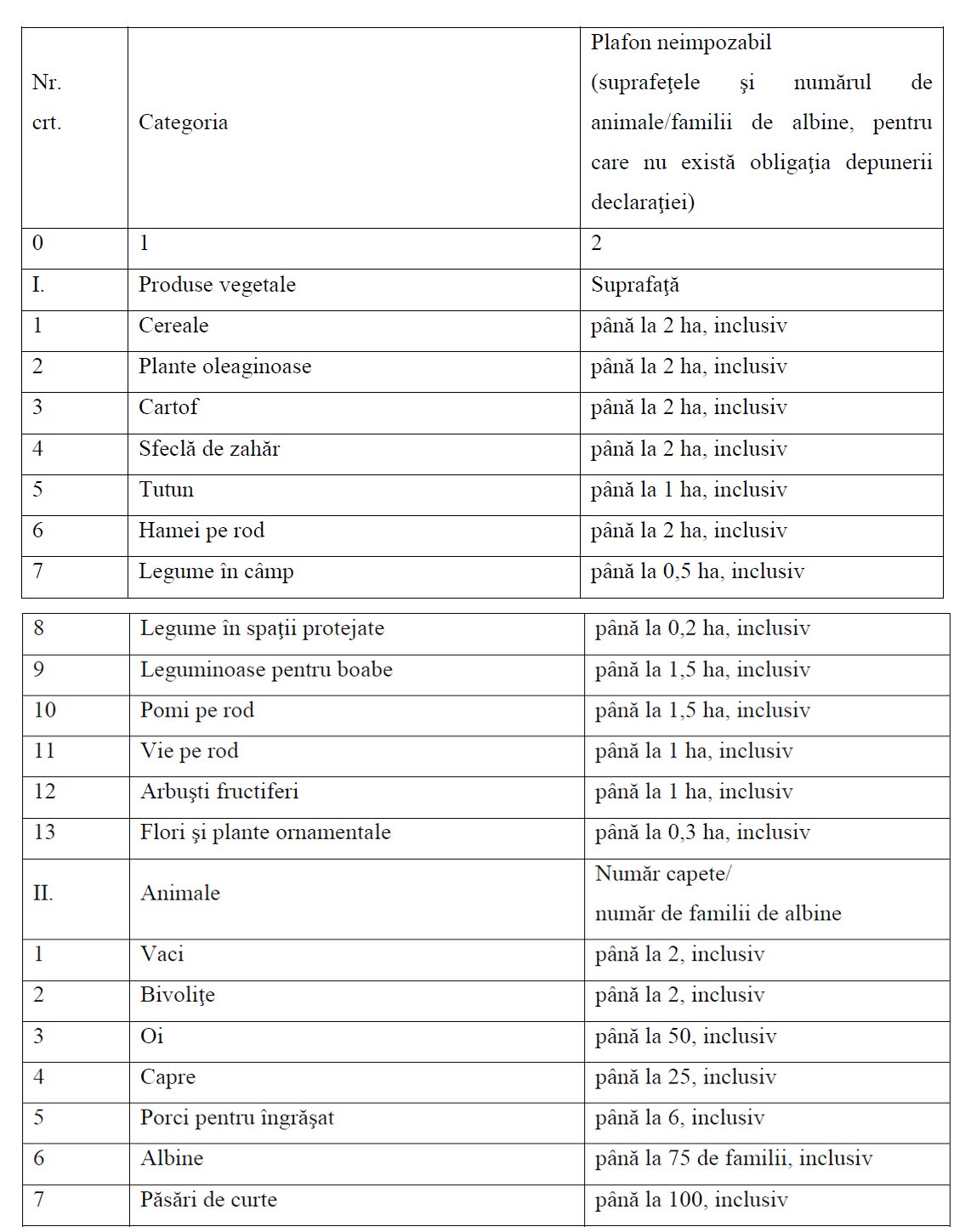

3.3. Activităţi agricole pentru care venitul net se determină în sistem real, pe baza datelor din contabilitate

3.3.1. Secțiunea se completează de contribuabilii care desfăşoară activitatea în mod individual şi/sau în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, şi care determină venitul net în sistem real, pe baza datelor din contabilitate.

3.3.2. Secțiunea nu se completează de către persoanele fizice care realizează venituri din activităţi agricole, impuse pe bază de norme de venit, a căror impunere este finală, potrivit prevederilor art. 107 alin. (1) din Codul fiscal, în vigoare pentru anul 2017.

3.3.3. Persoanele fizice care realizează venituri în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, completează secțiunea având în vedere venitul net distribuit, care le revine din asociere

3.4. Silvicultură şi piscicultură

3.4.1. Secțiunea se completează de contribuabilii care desfăşoară activitatea în mod individual şi/sau în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, şi care determină venitul net în sistem real.

3.4.2. Veniturile din silvicultură şi piscicultură se supun impunerii potrivit prevederilor cap. II “Venituri din activităţi independente” de la titlul IV “Impozitul pe venit” din Codul fiscal, venitul net anual fiind determinat în sistem real, pe baza datelor din contabilitate. Pentru aceste venituri sunt aplicabile regulile de impunere proprii veniturilor din activităţi independente pentru care venitul net anual se determină în sistem real.

3.5. Transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi transferul aurului financiar

3.5.1. Secțiunea se completează de către persoanele fizice care, în anul de raportare, au realizat câştiguri/pierderi din transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar şi au obligaţia stabilirii câştigului net anual/pierderii nete anuale, potrivit legii.

3.5.2. În cazul titlurilor de valoare, veniturile din transferul titlurilor de valoare, astfel cum sunt definite la art.7 pct.41 din Codul fiscal, în vigoare pentru anul 2017, emise de rezidenţi români, sunt considerate ca fiind obţinute din România, indiferent dacă sunt primite în România sau în străinătate.

3.5.3. Persoana fizică nerezidentă nu are obligaţia de a declara câştigurile/pierderile pentru tranzacţiile efectuate printr-un intermediar, definit potrivit legislaţiei în materie, rezident în România, dacă prin convenţia de evitare a dublei impuneri încheiată între România şi statul de rezidenţă al persoanei fizice nerezidente nu este menţionat dreptul de impunere pentru România şi respectiva persoană prezintă intermediarului certificatul de rezidenţă fiscală.

3.6. Jocuri de noroc

3.6.1. Secțiunea se completează de către persoanele care realizează venituri ca urmare a participării la jocuri de noroc la distanţă şi/sau festivaluri de poker.

3.6.2. Persoanele fizice completează câte o secțiune pentru fiecare venit brut primit de la un organizator sau plătitor de venituri din jocuri de noroc.

3.7. Venituri din alte surse

Secțiunea se completează de către persoanele fizice care realizează venituri, altele decât cele prevăzute la art.114 alin. (2) lit. a) – k) din Codul fiscal şi în normele metodologice aprobate prin Hotărârea Guvernului nr.1/2016, cu modificările şi completările ulterioare, date în aplicarea art.114 din Codul fiscal, în vigoare pentru anul 2017.

Secțiunea 1: Date privind veniturile realizate din România în anul 2017 se completează după cum urmează:

1. Căsuța ”Venit scutit conform convenției de evitare a dublei impuneri și a legislației Uniunii Europene ” se bifează de persoanele fizice nerezidente care realizează venituri scutite de impozit pe venit în România, conform convenției de evitare a dublei impuneri și a legislației Uniunii Europene. În această situație, la declarație anexează cerificatul de rezidență fiscală.

Certificatul de rezidență fiscală se poate depune în original, în copie certificată de organul fiscal sau copie legalizată, însoțit de traducerea autorizată în limba română.

2. Căsuța ”Opțiune privind regularizarea în România a impozitului pe venit” se bifează de către persoanele fizice rezidente într-un stat membru al Uniunii Europene sau al Spațiului Economic European care obțin venituri din activități independente din România și optează pentru regularizarea impozitului în România, potrivit art.226 alin.(2) din Codul fiscal.

3. Căsuța ”Opțiune privind regularizarea în România a impozitului pe venit” se bifează și de către persoanele fizice rezidente într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri care realizează venituri din România în calitate de artiști de spectacol sau ca sportivi, din activitățile artistice și sportive, și optează pentru regularizarea impozitului în România, potrivit art.227 alin.(3) din Codul fiscal.

4. Litera A ”Date privind activitatea desfăşurată”

4.1. Rd.1 Categoria de venit – se bifează căsuţa corespunzătoare categoriei de venit realizat, după caz.

a) Căsuţa “activităţi de producţie, comerţ, prestări servicii” – se bifează de contribuabilii care, în anul de raportare, au realizat, în mod individual şi/sau într-o formă de asociere, venituri din activităţi independente provenind din activităţi de producţie, comerţ, prestări de servicii.

b) Căsuţa “profesii liberale” – se bifează de contribuabilii care, în anul de raportare, au realizat, în mod individual şi/sau într-o formă de asociere, venituri obţinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementează organizarea şi exercitarea profesiei respective.

c) Căsuţa “drepturi de proprietate intelectuală” – se bifează de contribuabilii care, în anul de raportare, au realizat, în mod individual şi/sau într-o formă de asociere, venituri din valorificarea sub orice formă a drepturilor de proprietate intelectuală, reprezentând venituri din drepturi de autor şi drepturi conexe dreptului de autor, brevete de invenţie, desene şi modele, mărci şi indicaţii geografice, topografii pentru produse semiconductoare şi altele asemenea.

d) Căsuţa “cedarea folosinţei bunurilor calificată în categoria venituri din activităţi independente” – se bifează de contribuabilii care au realizat venituri din cedarea folosinţei bunurilor, calificate în categoria veniturilor din activităţi independente (la sfârşitul anului fiscal, precedent celui de raportare, au realizat venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere/subînchiriere) și/sau au realizat venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere de închiriat, calificate în categoria veniturilor din activităţi independente şi care determină venitul net în sistem real, pe baza datelor din contabilitate.

e) Căsuţa “cedarea folosinţei bunurilor, sub 5 contracte de închiriere” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri în bani şi/sau în natură, provenind din cedarea folosinţei bunurilor mobile şi imobile, obţinute de către proprietar, uzufructuar sau alt deţinător legal, altele decât veniturile din activităţi independente.

f) Căsuța ”cedarea folosinței bunurilor, în scop turistic” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare cuprinsă între 1 şi 5 camere, inclusiv, care au optat pentru determinarea venitului net în sistem real sau care au depăşit în cursul anului numărul de 5 camere de închiriat.

g) Căsuţa “activităţi agricole” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri în mod individual sau într-o formă de asociere fără personalitate juridică, din activităţi agricole pentru care venitul net se determină în sistem real, din cultivarea produselor agricole vegetale, exploatarea plantaţiilor viticole, pomicole, arbuştilor fructiferi şi altele asemenea, creşterea şi exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală, pentru care nu există obligaţia stabilirii normelor de venit.

h) Căsuţa “silvicultură” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri obţinute individual sau într-o formă de asociere fără personalitate juridică, din recoltarea şi valorificarea produselor specifice fondului forestier naţional, respectiv a produselor lemnoase şi nelemnoase.

i) Căsuţa “piscicultură” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri obţinute individual sau într-o formă de asociere fără personalitate juridică din exploatarea amenajărilor piscicole.

j) Căsuţa “transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi transferul aurului financiar” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri sub formă de câştiguri/pierderi din transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar şi au obligaţia stabilirii câştigului net anual/pierderii nete anuale, potrivit legii.

k) Căsuţa “jocuri de noroc” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri ca urmare a participării la jocuri de noroc la distanţă şi/sau festivaluri de poker.

l) Căsuţa “alte surse” – se bifează de contribuabilii care, în anul de raportare, au realizat venituri din alte surse, altele decât cele prevăzute la art.114 alin.(2) lit.a) – k) din Codul fiscal şi în normele metodologice aprobate prin Hotărârea Guvernului nr.1/2016, cu modificările şi completările ulterioare, date în aplicarea art.114 din Codul fiscal.

4.2. Rd.2 Determinarea venitului net – se bifează căsuţa corespunzătoare modului de determinare a venitului net: în sistem real, pe baza cotelor forfetare de cheltuieli sau pe bază de normă de venit, după caz.

4.3. Rd.3 Forma de organizare – se bifează căsuţa corespunzătoare modului de desfăşurare a activităţii.

a) Căsuţa “individual” se bifează de persoanele fizice care obţin venituri dintr-o activitate desfăşurată în mod individual.

b) Căsuţa “asociere fără personalitate juridică” se bifează de persoanele fizice care obţin venituri dintr-o activitate desfăşurată în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice.

c) Căsuţa “entităţi supuse regimului transparenţei fiscale” se bifează de persoanele fizice care obţin venituri dintr-o activitate desfăşurată într-o formă de organizare cu personalitate juridică, constituită potrivit legii speciale, şi care este supusă regimului transparenţei fiscale, potrivit legii.

d) Căsuţa “modificarea modalităţii/formei de exercitare a activităţii” se bifează în cazul schimbării modalităţii de exercitare a unei activităţi independente şi/sau al transformării formei de exercitare a acesteia într-o altă formă, potrivit legislaţiei în materie, în timpul anului de raportare, în condiţiile continuării activităţii.

4.4. Rd.4 Obiectul principal de activitate – se înscriu denumirea activităţii principale generatoare de venituri, precum şi codul CAEN al activităţii desfăşurate.

4.5. Rd.5 Sediul/Datele de identificare a bunului pentru care se cedează folosinţa

a) Sediul – se completează adresa sediului sau locului unde se desfăşoară efectiv activitatea principală, după caz.

Persoanele fizice care realizează venituri din activităţi agricole vor înscrie denumirea unităţii administrativ-teritoriale în a cărei rază se află terenul (terenurile), respectiv: municipiu, oraş, comună sau sector al municipiului Bucureşti, după caz.

b) Datele de identificare a bunului pentru care se cedează folosinţa – se completează de către contribuabilii care realizează venituri din cedarea folosinţei bunurilor. Se înscriu datele de identificare a bunului a cărui folosinţă este cedată.

De exemplu:

– pentru imobile (clădiri, terenuri): adresa completă (localitate, stradă, număr, bloc, etaj, apartament etc.);

– pentru mobile (autovehicule/autoturisme, tractoare, maşini agricole, şalupe, iahturi şi alte mijloace de transport): tipul, anul de fabricaţie, numărul de înmatriculare, seria şasiului;

– alte bunuri: denumirea bunului, descrierea detaliată, cu identificarea principalelor caracteristici care individualizează bunul.

4.6. Rd.6 Documentul de autorizare/Contractul de asociere/închiriere – se înscriu numărul documentului care atestă dreptul contribuabilului de a desfăşura activitate independentă, potrivit legii, şi data emiterii acestuia.

a) Contribuabilii care desfăşoară activităţi în cadrul unei asocieri completează numărul sub care contractul de asociere a fost înregistrat la organul fiscal, precum şi data înregistrării acestuia;

b) Contribuabilii care au realizat venituri din cedarea folosinţei bunurilor înscriu numărul sub care a fost înregistrat la organul fiscal contractul încheiat între părţi și data înregistrării acestuia.

4.7. Rd.7 și rd.8. Data începerii/încetării activităţii – se completează de către contribuabilii care încep/încetează activitatea în cursul anului fiscal pentru care se depune declaraţia unică.

Contribuabilii care realizează venituri din cedarea folosinţei bunurilor înscriu data prevăzută pentru începerea derulării contractului încheiat între părţi, respectiv data prevăzută pentru încetarea contractului încheiat între părţi.

Rubricile de la rd.7 şi 8 se completează numai dacă evenimentele respective se produc în cursul anului pentru care se depune declaraţia.

4.8. Rd. 9. Număr zile de scutire – se completează de către persoanele fizice cu handicap grav sau accentuat, care realizează venituri din activităţi independente, din activităţi agricole, silvicultură şi piscicultură, înscriind perioada din cadrul anului fiscal pentru care beneficiază de scutire la plata impozitului pe venit.

4.9. Rd. 10. Organizatorul jocurilor de noroc – se completează denumirea organizatorului de jocuri de noroc sau a plătitorului de venituri din jocuri de noroc.

4.10. Rd.11. Codul de identificare fiscală al organizatorului de jocuri de noroc – se completează codul de identificare fiscală al organizatorului de jocuri de noroc sau al plătitorului de venituri din jocuri de noroc.

5. Litera B ”Date privind venitul/câştigul net anual”

5.1. Venit net determinat în sistem real, pe baza datelor din contabilitate

Se completează în cazul categoriilor de venit pentru care venitul net se determină în sistem real, potrivit legii sau potrivit opţiunii contribuabilului de a determina venitul net în sistem real, pe baza datelor din contabilitate:

a) venituri din activităţi de producţie, comerţ, prestări de servicii;

b) venituri din exercitarea unei profesii liberale;

c) venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere;

d) venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare în scop turistic cuprinsă între una şi 5 camere inclusiv, care au optat pentru determinarea venitului net în sistem real sau care au depăşit în cursul anului numărul de 5 camere de închiriat;

e) venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere sau subînchiriere, calificate în categoria venituri din activităţi independente;

f) venituri din cedarea folosinţei bunurilor din derularea unui număr de până la 5 contracte de închiriere, inclusiv;

g) venituri din drepturi de proprietate intelectuală;

h) venituri din activităţi agricole;

i) venituri din silvicultură şi piscicultură.

5.1.1. Activitate desfăşurată în mod individual

Contribuabilii care realizează venituri în mod individual şi determină venitul net în sistem real, pe baza datelor din contabilitate, completează declaraţia după cum urmează:

Rd. 1. Venit brut – se înscrie suma reprezentând veniturile totale şi/sau echivalentul în lei al veniturilor în natură încasate în anul de raportare, atât din activitatea de bază, cât şi din activităţi adiacente.

Rd. 2. Cheltuieli deductibile, exclusiv contribuţii sociale obligatorii – se înscrie suma reprezentând cheltuielile efectuate în scopul desfăşurării activităţii, care îndeplinesc condiţiile generale pentru a putea fi deduse, în funcţie de natura acestora, potrivit Codului fiscal.

Nu se cuprind cheltuielile reprezentând contribuţii sociale obligatorii, potrivit legii, datorate de către contribuabil şi pentru care deductibilitatea acestora se acordă de organul fiscal în conformitate cu dispoziţiile art.75 sau art.90 din Codul fiscal, în vigoare pentru anul 2017, după caz.

Rd. 3. Venit net anual – se înscrie suma reprezentând diferenţa dintre venitul brut (rd. 1) şi cheltuielile aferente deductibile (rd. 2).

Se completează numai dacă venitul brut este mai mare decât cheltuielile deductibile.

Rd. 3.1. Venit net aferent activităţilor cu regim de reţinere la sursă a impozitului – se înscrie partea din venitul net aferent drepturilor de proprietate intelectuală pentru care plăţile anticipate s-au realizat prin reţinere la sursă.

Rd. 5. Pierdere fiscală anuală/Pierdere netă anuală – se înscrie suma reprezentând diferenţa dintre cheltuielile deductibile (rd. 2) şi venitul brut (rd. 1).

Se completează numai dacă cheltuielile deductibile sunt mai mari decât venitul brut.

5.1.2 Activitate desfăşurată într-o formă de asociere

În cazul persoanelor fizice care îşi desfăşoară activitatea în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice sau într-o formă de organizare cu personalitate juridică, constituită potrivit legii speciale, supusă regimului transparenţei fiscale, potrivit legii, se completează:

Rd. 3. Venit net anual – se înscrie suma reprezentând venitul net din asociere, realizat în anul fiscal de raportare, supus impozitului pe venit şi distribuit contribuabilului, conform contractului de asociere.

Rd. 5. Pierdere fiscală anuală/Pierdere netă anuală – se înscrie suma reprezentând pierderea fiscală din asociere realizată în anul fiscal de raportare şi distribuită contribuabiluluii, conform contractului de asociere.

5.2. Venit net determinat pe baza normelor de venit

Se completează de către contribuabilii care desfăşoară activităţi independente, impuse pe bază de norme de venit, care au depus declaraţiile de venit estimat în luna decembrie şi pentru care nu s-au stabilit plăţi anticipate, conform legii.

Rd. 3. Venit net anual – se înscrie suma reprezentând norma de venit corespunzătoare perioadei lucrate, comunicată de organul fiscal.

5.3. Venit net determinat pe baza unor cote forfetare de cheltuieli

Se completează în cazul activităţilor desfăşurate în mod individual şi într-o formă de asociere, pentru care venitul net se determină pe baza cotelor forfetare de cheltuieli:

a) venituri din cedarea folosinţei bunurilor din derularea unui număr de până la 5 contracte de închiriere, inclusiv;

b) venituri din drepturi de proprietate intelectuală.

Contribuabilii care determină venitul net pe baza cotelor forfetare de cheltuieli completează declaraţia după cum urmează:

Rd. 1. Venit brut, se înscrie după caz:

– pentru lit.a) – totalitatea sumelor în bani şi/sau echivalentul în lei al veniturilor în natură stabilite potrivit contractului încheiat între părţi pentru anul fiscal de raportare, indiferent de momentul plăţii acesteia, majorată cu valoarea cheltuielilor ce cad, conform dispoziţiilor legale, în sarcina proprietarului, uzufructuarului sau a altui deţinător legal, dacă sunt efectuate de cealaltă parte contractantă.

Reprezintă venit brut şi valoarea investiţiilor la bunurile mobile şi imobile ale proprietarului, uzufructuarului sau ale altui deţinător legal, care fac obiectul unor contracte de cedare a folosinţei bunurilor, inclusiv al contractelor de comodat, şi care sunt efectuate de cealaltă parte contractantă.

În situaţia în care chiria reprezintă echivalentul în lei al unei valute, venitul brut anual se determină pe baza chiriei lunare evaluate la cursul de schimb al pieţei valutare comunicat de Banca Naţională a României din ultima zi a fiecărei luni, corespunzător lunilor din perioada de impunere;

– pentru lit.b) – venitul brut din drepturi de proprietate intelectuală.

Rd. 2. Cheltuieli deductibile, exclusiv contribuţii sociale obligatorii – se înscrie suma rezultată prin aplicarea cotei de 40% la venitul brut estimat (rd.1), reprezentând cheltuieli deductibile aferente venitului, în cazul contribuabililor care realizează venituri din cedarea folosinţei bunurilor şi din drepturi de proprietate intelectuală, inclusiv din crearea unor lucrări de artă monumentală care determină venitul net pe baza cotelor forfetare de cheltuieli.

Rd. 3. Venit net anual – se înscrie suma reprezentând diferenţa dintre venitul brut (rd. 1) şi cheltuielile aferente deductibile (rd.2).

5.4. În cazul exploatării de către moştenitori a drepturilor de proprietate intelectuală, precum şi în cazul remuneraţiei reprezentând dreptul de suită şi al remuneraţiei compensatorii pentru copia privată, venitul net se determină prin scăderea din venitul brut a sumelor ce revin organismelor de gestiune colectivă sau altor plătitori de asemenea venituri, potrivit legii, fără aplicarea cotei forfetare de cheltuieli.

5.5. În cazul asocierilor fără personalitate juridică constituite între contribuabili care desfăşoară activitate individual sau contribuabili care desfăşoară activitate individual şi o asociere fără personalitate juridică şi pentru care stabilirea venitului anual pentru activitatea desfăşurată se efectuează pe baza normelor de venit sau prin utilizarea cotelor forfetare de cheltuieli, veniturile realizate în cadrul asocierii respective nu sunt considerate distribuite, în vederea impunerii, contribuabililor care datorează impozit, fiind aplicabile numai regulile stabilite pentru impunerea venitului determinat pe baza normelor de venit sau stabilit pe baza cotelor forfetare.

5.6. Transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi transferul aurului financiar

Rd. 4. Câştig net anual – se înscrie câştigul net anual reprezentând diferenţa între câştigurile şi pierderile înregistrate în cursul anului fiscal respectiv, cumulat de la începutul anului din transferul titlurilor de valoare, şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar, definit potrivit legii.

Se completează numai în situaţia în care câştigurile sunt mai mari decât pierderile.

Rd. 5. Pierdere fiscală anuală/Pierdere netă anuală – se înscrie pierderea netă anuală reprezentând diferenţa între pierderile şi câştigurile înregistrate în cursul anului fiscal respectiv, cumulat de la începutul anului din transferul titlurilor de valoare, şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar, definit potrivit legii.

Se completează numai în situaţia în care pierderile sunt mai mari decât câştigurile.

La determinarea câştigului net anual/pierderii nete anuale sunt luate în calcul şi costurile aferente tranzacţiilor care nu pot fi alocate direct fiecărei tranzacţii.

5.7. Venituri din jocuri de noroc

Rd.1 Venit brut – se înscrie fiecare venit brut primit de un contribuabil de la un organizator de jocuri de noroc sau plătitor de venituri din jocuri de noroc.

5.8. În cazul veniturilor din alte surse, pentru care contribuabilii au obligaţia depunerii declaraţiei, se completează după cum urmează:

a) pentru veniturile obţinute de cedent ca urmare a cesiunii de creanţă, respectiv de cesionar din realizarea venitului din creanţa respectivă, inclusiv în cazul drepturilor de creanţe salariale obţinute în baza unor hotărâri judecătoreşti rămase definitive şi irevocabile/hotărâri judecătoreşti definitive şi executorii, din patrimoniul personal, altele decât cele care se încadrează în categoriile prevăzute la art.61 lit.a) – h) şi art.62 din Codul fiscal:

Rd.1. Venit brut – se înscrie suma reprezentând veniturile aferente tuturor operaţiunilor efectuate în cursul anului fiscal

Rd.2. Cheltuieli deductibile, exclusiv contribuţii sociale obligatorii – se înscrie suma reprezentând cheltuielile aferente tuturor operaţiunilor efectuate în cursul anului fiscal;

Rd.3. Venit net anual – se înscrie suma reprezentând diferenţa dintre venitul brut (rd. 1) şi cheltuielile aferente deductibile (rd. 2).

b) pentru veniturile din alte surse pentru care contribuabilii au obligaţia depunerii declaraţiei, altele decât cele prevăzute la art.114 alin.(2) lit.l) din Codul fiscal, se completează numai rd.1 Venit brut, înscriindu-se suma reprezentând venitul brut.

5.9. Persoanele fizice care realizează venituri ca urmare a activităţii desfăşurate în România în calitate de artist de spectacol sau sportiv, din activităţile artistice şi sportive, indiferent dacă acestea sunt plătite direct artistului sau sportivului ori unei terţe părţi care acţionează în numele acelui artist sau sportiv, au obligaţia să depună declaraţia şi să plătească impozit conform regulilor stabilite în titlul IV “Impozit pe venit ” din Codul fiscal, dacă plătitorul de venit se află într-un stat străin.

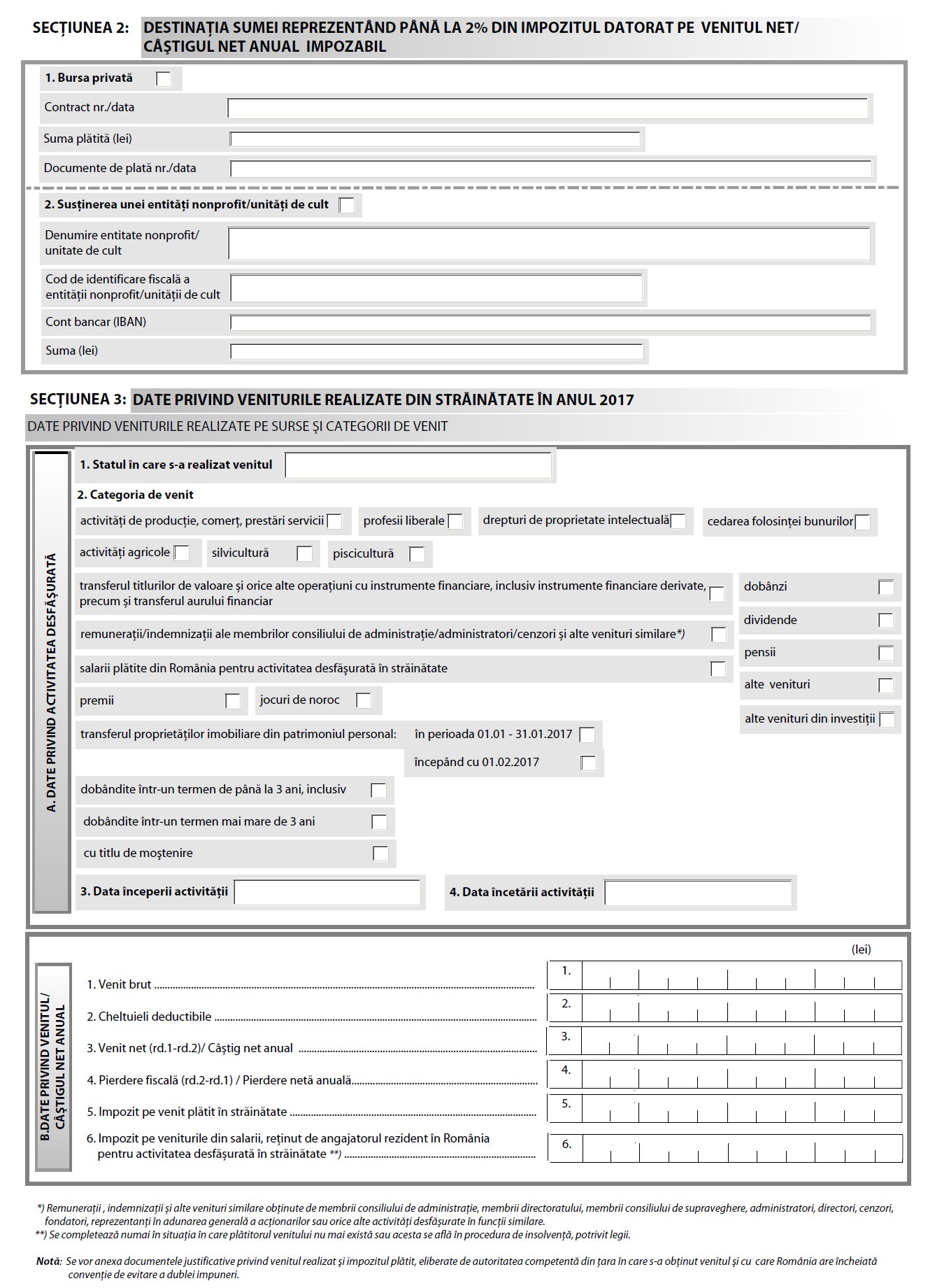

Secțiunea 2: Destinaţia sumei reprezentând până la 2% din impozitul datorat pe venitul net/câştigul net anual impozabil

1. Se completează de către contribuabilii care au efectuat în cursul anului fiscal de raportare cheltuieli pentru acordarea de burse private, conform legii, şi solicită restituirea acestora şi/sau care optează pentru virarea unei sume reprezentând până la 2% din impozitul datorat pe venitul net anual impozabil/câştigul net anual impozabil pentru susţinerea entităţilor nonprofit care se înfiinţează şi funcţionează în condiţiile legii sau a unităţilor de cult, potrivit art.123 alin.(2) şi (3) din Codul fiscal.

2. Persoanele care au realizat venituri din mai multe surse şi categorii de venit şi solicită direcţionarea unei sume reprezentând până la 2% din impozitul anual pentru susţinerea entităţilor nonprofit/unităţilor de cult vor completa în mod corespunzător formularul “Anexa nr. …. la Declarația unică privind impozitul pe venit și a contribuțiile sociale datorate de persoanele fizice”.

NOTĂ: Contribuabilii care au realizat venituri din activităţi independente/activităţi agricole, impuşi pe bază de normă de venit, şi/sau din cedarea folosinţei bunurilor, care nu au obligaţia depunerii declaraţiei şi care au efectuat în cursul anului fiscal de raportare cheltuieli cu burse private şi solicită restituirea acestora şi/sau optează pentru virarea unei sume în contul entităţilor nonprofit sau al unităţilor de cult completează prezentul capitol din formular, potrivit instrucţiunilor de mai jos.

3. Bursa privată – căsuţa se bifează de către contribuabilii care au efectuat cheltuieli în cursul anului de raportare cu burse private şi solicită restituirea acestora.

3.1. Contract nr./data – se înscriu numărul şi data contractului privind acordarea bursei private.

3.2. Suma plătită – se înscrie suma plătită de contribuabil în cursul anului de raportare pentru bursa privată.

3.3. Documente de plată nr./data – se înscriu numărul şi data documentelor care atestă plata bursei private.

3.4. Contractul privind acordarea bursei private şi documentele ce atestă plata bursei se prezintă în original şi în copie, organul fiscal păstrând copiile acestora după ce verifică conformitatea cu originalul. În cazul în care declaraţia se transmite prin poştă, documentele de mai sus se anexează în copie.

4. Susţinerea unei entităţi nonprofit/unităţi de cult – căsuţa se bifează de către contribuabilii care solicită virarea unei sume de până la 2% din impozitul datorat pe venitul net anual impozabil/câştigul net anual impozabil pentru susţinerea entităţilor nonprofit sau unităţilor de cult, conform art.123 alin.(2) şi (3) din Codul fiscal.

4.1. Denumire entitate nonprofit/unitate de cult – se înscrie denumirea completă a entităţii nonprofit/unităţii de cult.

4.2. Cod de identificare fiscală a entităţii nonprofit/unităţii de cult – se înscrie codul de identificare fiscală al entităţii nonprofit/unităţii de cult pentru care se solicită virarea sumei.

4.3. Cont bancar (IBAN) – se completează codul IBAN al contului bancar al entităţii nonprofit/unităţii de cult.

4.4. Suma – se completează suma solicitată de contribuabil a fi virată în contul entităţii nonprofit/unităţii de cult.

4.5. În situaţia în care contribuabilul nu cunoaşte suma care poate fi virată, nu va completa rubrica “Suma”, caz în care organul fiscal va calcula şi va vira suma admisă, conform legii.

4.6. Dacă suma solicitată a se vira către entitatea nonprofit/unitatea de cult, cumulată cu suma plătită pentru bursa privată depăşeşte plafonul de 2% din impozitul datorat pe venitul net anual impozabil/câştigul net anual impozabil, atunci suma totală luată în calcul este limitată la nivelul acestui plafon, având prioritate cheltuielile efectuate în cursul anului de raportare cu bursa privată.

Secțiunea 3 ”Date privind veniturile realizate din străinătate în anul 2017”

1. Secțiunea se completează de către persoanele fizice rezidente române cu domiciliul în România şi de către persoanele fizice care îndeplinesc condiţia menţionată la art.59 alin.(2) din Codul fiscal care realizează venituri din străinătate, supuse impozitării în România, cum ar fi: venituri din profesii liberale, venituri din activităţi de producţie, comerţ, prestări servicii, venituri din valorificarea drepturilor de proprietate intelectuală, venituri din cedarea folosinţei bunurilor, venituri din activităţi agricole, piscicultură, silvicultură, venituri sub formă de dividende, venituri sub formă de dobânzi, venituri din premii, venituri din jocuri de noroc, câştiguri din transferul titlurilor de valoare şi orice alte operaţiuni cu instrumente financiare,

20

inclusiv instrumente financiare derivate, precum şi din transferul aurului financiar, alte venituri din investiţii, venituri din pensii, remuneraţii/indemnizaţii ale membrilor consiliului de administraţie/administratori/cenzori şi alte venituri similare, precum şi alte venituri supuse impunerii potrivit titlului IV din Codul fiscal.

Secțiunea se completează şi de către persoanele fizice care au realizat venituri din pensii din străinătate, în vederea stabilirii contribuţiei de asigurări sociale de sănătate pentru luna ianuarie 2017, datorată în România.

2. Secțiunea se completează de către persoanele fizice rezidente române, cu domiciliul în România, şi persoanele fizice care îndeplinesc condiţia menţionată la art. 59 alin.(2) din Codul fiscal care desfăşoară activitate salarială în străinătate într-un stat cu care România are încheiată convenţie de evitare a dublei impuneri şi sunt plătite pentru activitatea salarială desfăşurată în străinătate de către sau în numele unui angajator care este rezident în România ori de un sediu permanent în România (veniturile salariale reprezintă cheltuială deductibilă a unui sediu permanent în România), în următoarele situaţii, după caz:

a) în cazul în care persoana fizică a fost prezentă în străinătate pentru o perioadă mai mare decât perioada prevăzută în convenţia de evitare a dublei impuneri încheiată de România cu statul în care s-a desfăşurat activitatea;

b) în cazul în care detaşarea în străinătate a persoanei fizice a încetat înainte de perioada prevăzută în convenţia de evitare a dublei impuneri, iar angajatorul nu mai poate efectua reţinerea diferenţelor de impozit, întrucât între părţi (angajat-angajator) nu mai există relaţii contractuale generatoare de venituri din salarii.

2.1. În vederea regularizării de către organul fiscal a impozitului pe salarii datorat în România pentru activitatea desfăşurată în străinătate, persoanele fizice rezidente române, cu domiciliul în România, şi persoanele fizice care îndeplinesc condiţia menţionată la art.59 alin.(2) din Codul fiscal, depun declaraţia la organul fiscal competent, însoţită de următoarele documente justificative:

a) documentul menţionat la art.81 alin.(2) din Codul fiscal, cu modificările şi completările ulterioare, întocmit de angajatorul rezident în România ori de către un sediu permanent în România care efectuează plăţi de natură salarială, din care să rezulte venitul bază de calcul al impozitului şi impozitul reţinut în România pentru salariul plătit în străinătate;

b) contractul de detaşare;

c) documente justificative privind încetarea raportului de muncă, după caz;

d) certificatul de atestare a impozitului plătit în străinătate de contribuabil, eliberat de autoritatea competentă a statului străin, sau orice alt document justificativ privind venitul realizat şi impozitul plătit în celălalt stat, eliberat de autoritatea competentă din ţara în care s-a obţinut venitul, precum şi orice alte documente care pot sta la baza determinării sumei impozitului plătit în străinătate, pentru situaţia în care dreptul de impunere a revenit statului străin.

2.2. Veniturile din activităţi dependente desfăşurate în străinătate şi plătite de un angajator nerezident nu sunt impozabile în România, potrivit prevederilor Codului fiscal, nu se declară şi nu fac obiectul creditului fiscal extern.

3. Se completează câte o secțiune pentru fiecare ţară – sursă a veniturilor şi pentru fiecare categorie de venit realizat.

Veniturile realizate din străinătate se supun impozitării prin aplicarea cotelor de impozit asupra bazei de calcul determinate după regulile proprii fiecărei categorii de venit, în funcţie de natura acestuia, potrivit Codului fiscal.

4. Litera A. ”Date privind activitatea desfășurată”

4.1. Rd.1 Statul în care s-a realizat venitul – se completează denumirea ţării în care contribuabilul a realizat venitul declarat.

4.2. Rd.2 Categoria de venit – se bifează căsuţa corespunzătoare categoriei de venit realizat.

a. Persoanele fizice care, în anul de raportare, au realizat venituri din străinătate, supuse impunerii în România, din transferul dreptului de proprietate şi al dezmembrămintelor acestuia asupra construcţiilor de orice fel şi a terenurilor aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii evidenţiază distinct, în declaraţie, tranzacţiile încheiate în perioada 1.01. – 31.01.2017, respectiv tranzacţiile încheiate începând cu data de 1.02.2017. Pentru tranzacţiile încheiate în perioada 1.01. – 31.01.2017, persoanele fizice menţionează şi perioada de deţinere a proprietăţii imobiliare care a fost înstrăinată, bifând, după caz, căsuţa “dobândite într-un termen de până la 3 ani inclusiv” sau căsuţa “dobândite într-un termen mai mare de 3 ani” de la “Date privind activitatea desfăşurată”, pct. 2 “Categoria de venit” din formular.

b. Pentru transmiterea dreptului de proprietate şi a dezmembrămintelor acestuia cu titlu de moştenire, declaraţia se depune de contribuabilii moştenitori în situaţia în care succesiunea nu este dezbătută şi finalizată în termen de 2 ani de la data decesului autorului succesiunii, bifând, în acest caz, căsuţa “Cu titlu de moştenire”.

c. Rubrica “Remuneraţii/Indemnizaţii ale membrilor consiliului de administraţie/administratori/cenzori şi alte venituri similare” se bifează în cazul în care persoanele fizice obţin venituri din străinătate care au aceeaşi natură ca veniturile (în bani sau în natură) asimilate salariilor, prevăzute la art.76 alin.(2) din Codul fiscal, dar care nu sunt obţinute din desfăşurarea unei activităţi dependente.

d. Sunt considerate astfel de venituri obţinute din străinătate cele care sunt similare celor obţinute din România, ca:

– sume primite de membrii directoratului, ai consiliului de supraveghere sau ai comisiei de cenzori;

– remuneraţii primite de directori în baza unui contract de mandat;

– indemnizaţia administratorilor, inclusiv indemnizaţia asociatului unic;

– sume din profitul net cuvenite administratorilor;

– sume primite de reprezentanţi în adunarea generală a acţionarilor şi în consiliile de administraţie;

– beneficiile în bani sau în natură obţinute în calitate de membru al consiliului de administraţie/administrator/cenzor/fondator sau de membru al directoratului/consiliului de supraveghere;

– oricare alte sume similare obţinute în calitate de membru al consiliului de administraţie/administrator/cenzor/fondator sau de membru al directoratului/consiliului de supraveghere.

4.3. Rd.3,4. Data începerii/încetării activităţii – se completează de către contribuabilii care încep/încetează activitatea în cursul anului fiscal de raportare.

5. Litera B ”Date privind venitul/câștigul net anual”

5.1. Rd. 1. Venit brut – se înscrie suma (în lei) reprezentând venitul brut realizat din străinătate potrivit Codului fiscal, în anul fiscal de raportare.

Persoanele fizice care realizează venituri din jocuri de noroc completează câte o secțiune pentru fiecare venit brut primit de la un organizator sau plătitor de venituri din jocuri de noroc, supuse impunerii în România, potrivit Codului fiscal.

5.2. Rd. 2 Cheltuieli deductibile – se înscrie, după caz, suma (în lei) reprezentând cheltuielile efectuate în scopul realizării veniturilor.

5.3. Rd. 3 Venit net/Câştig net anual – se înscrie, după caz, suma reprezentând diferenţa dintre venitul brut (rd.1) şi cheltuielile aferente deductibile (rd.2).

Se completează numai dacă venitul brut este mai mare decât cheltuielile deductibile.

Baza de calcul al impozitului pe venit datorat se determină după regulile proprii fiecărei categorii de venit, în funcţie de natura acestuia.

În cazul salariului plătit de angajatorul din România pentru activitatea desfăşurată în străinătate, se înscrie venitul bază de calcul (în lei) aferent perioadei de detaşare în străinătate, conform documentului menţionat la art.81 alin.(2) din Codul fiscal, întocmit de angajator.

În cazul transferului de titluri de valoare, şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi transferul aurului financiar, definit potrivit legii, se înscrie câştigul net anual reprezentând diferenţa între câştigurile şi pierderile înregistrate în cursul anului fiscal respectiv.

5.4. Rd. 4 Pierdere fiscală/Pierdere netă anuală – se înscrie, după caz, suma (în lei) reprezentând pierderea fiscală realizată din activitatea desfăşurată în străinătate în anul fiscal de raportare reprezentând diferenţa dintre cheltuielile deductibile (rd.2) şi venitul brut (rd.1).

Se completează numai dacă cheltuielile deductibile sunt mai mari decât venitul brut.

În cazul transferului de titluri de valoare, şi orice alte operaţiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum şi transferul aurului financiar, definit potrivit legii, se înscrie pierderea netă anuală reprezentând diferenţa între pierderile şi câştigurile înregistrate în cursul anului fiscal respectiv.

5.5. Rd. 5 Impozit pe venit plătit în străinătate – se înscrie suma (în lei) reprezentând impozitul pe venit efectiv plătit în străinătate.

Se completează de către contribuabilii care, pentru acelaşi venit şi pentru aceași perioadă impozabilă, sunt supuşi impozitului pe venit, atât pe teritoriul României, cât şi în străinătate, în vederea calculării şi acordării creditului fiscal extern de către organul fiscal.

Creditul fiscal extern se acordă dacă sunt îndeplinite, cumulativ, următoarele condiţii:

a) se aplică prevederile convenţiei de evitare a dublei impuneri încheiate între România şi statul străin în care s-a plătit impozitul;

b) impozitul plătit în străinătate, pentru venitul obţinut în străinătate, a fost efectiv plătit în mod direct de persoana fizică sau de împuternicitul acesteia ori prin reţinere la sursă de către plătitorul venitului.

Plata impozitului în străinătate se dovedeşte printr-un document justificativ, eliberat de autoritatea competentă a statului străin respectiv;

c) venitul pentru care se acordă credit fiscal face parte din una dintre categoriile de venituri prevăzute la art.61 din Codul fiscal.

Rubrica se completează şi de contribuabilii care realizează un venit care, conform prevederilor convenţiei de evitare a dublei impuneri încheiate de România cu un alt stat și a legislaței Uniunii Europene, este impus în celălalt stat şi respectiva convenţie prevede ca metodă de evitare a dublei impuneri “metoda scutirii”. Acest venit este scutit de impozit în România dacă se anexează documentul justificativ eliberat de autoritatea competentă a statului străin, care atestă impozitul plătit în străinătate.

5.6. Rd. 6. Impozit pe veniturile din salarii, reţinut de angajatorul rezident în România, pentru activitatea desfăşurată în străinătate – se înscrie suma reprezentând impozit pe veniturile din salarii plătite pentru activitatea salarială desfăşurată în străinătate, reţinut de către sau în numele unui angajator care este rezident în România ori de un sediu permanent în România.

Rubrica de la rd. 6 se completează numai de către persoanele fizice rezidente române, cu domiciliul în România, sau de către persoanele fizice care îndeplinesc condiţia menţionată la art.59 alin.(2) din Codul fiscal, care desfăşoară activitate salarială în străinătate şi sunt plătite pentru activitatea salarială desfăşurată în străinătate de către sau în numele unui angajator care este rezident în România sau de un sediu permanent în România, în situaţia în care sunt îndeplinite cumulativ următoarele condiţii:

a) dreptul de impunere asupra veniturilor din salarii revine statului străin, potrivit Convenţiei de evitare a dublei impuneri încheiate de România cu alt stat;

b) plătitorul venitului din salarii din România nu mai există sau acesta se află în procedura insolvenţei, potrivit legii.

În această situaţie, declaraţia reprezintă şi cerere de restituire a impozitului pe veniturile din salarii, reţinut de angajatorul rezident în România, pentru activitatea desfăşurată în străinătate.

5.7. Contribuabilul anexează la declaraţie documentele justificative privind venitul realizat şi impozitul plătit, eliberate de autoritatea competentă din ţara în care s-a obţinut venitul şi cu care România are încheiată convenţie de evitare a dublei impuneri.

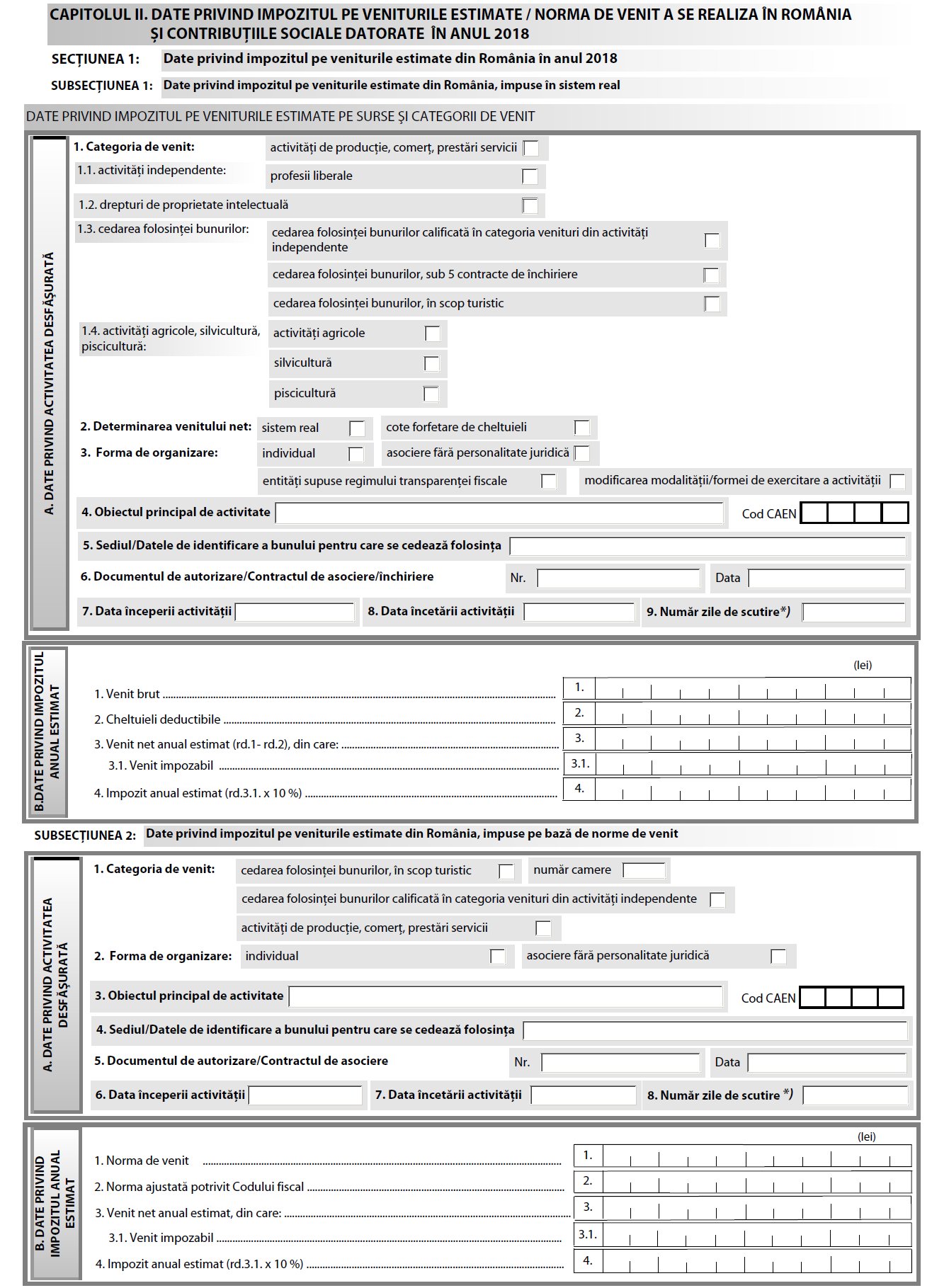

Capitolul II ”Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018

Secțiunea 1 ”Date privind impozitul pe veniturile estimate din România în anul 2018”

Subsecțiunea 1”Date privind impozitul pe veniturile estimate din România, impuse în sistem real”

1. Subsecțiunea se completează de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri în bani şi/sau în natură din România, supuse impozitului pe venit, pentru care venitul net se determină în sistem real sau pe baza cotelor forfetare de cheltuieli, potrivit legii sau potrivit opțiunii contribuabililor, după caz, provenind din:

a) activităţi independente;

b) drepturi de proprietate intelectuală, altele decât cele pentru care impozitul se reține la sursă;

c) cedarea folosinţei bunurilor, cu excepţia veniturilor din arendă;

d) activităţi agricole impuse în sistem real;

e) silvicultură şi piscicultură.

NOTĂ: Persoanele fizice cu handicap grav ori accentuat care realizează venituri din activităţi scutite de la plata impozitului pe venit, potrivit legii, au obligaţia declarării veniturilor, prin completarea şi depunerea declaraţiei.

2. Subsecțiunea se completează pentru:

a) declararea veniturilor şi cheltuielilor estimate a se realiza în anul 2018;

b) stabilirea de către contribuabil a impozitului anual estimat, pentru anul 2018;

c) exercitarea opţiunii privind modificarea modului de determinare a venitului net, conform prevederilor art.69^1 din Codul fiscal.

3. Activităţi independente, pentru care venitul net se determină în sistem real, pe baza datelor din contabilitate

3.1. Subsecțiunea se completează de către contribuabilii care realizează venituri în bani şi/sau în natură, provenind din activităţi independente, inclusiv din activităţi adiacente, desfăşurate în mod individual şi/sau în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice şi/sau în cadrul unei societăţi civile cu personalitate juridică constituită potrivit legii speciale şi care este supusă regimului transparenţei fiscale.

3.2. În categoria veniturilor din activităţi independente, pentru care există obligaţia completării subsecțiunii, se cuprind:

a) venituri din activităţi de producţie, comerţ, prestări de servicii;

b) venituri din profesii liberale.

3.3. Persoanele fizice care obţin venituri din activităţi independente din mai multe surse de venit completează câte o subsecțiune pentru fiecare sursă.

3.4. În cazul societăţii civile cu personalitate juridică constituită potrivit legii speciale şi care este supusă regimului transparenţei fiscale, se aplică regulile de determinare a venitului net din activităţi independente.

Persoanele fizice care realizează venituri în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice sau în cadrul unei societăţi civile cu personalitate juridică constituite potrivit legii speciale şi care este supusă regimului transparenţei fiscale, potrivit legii, completează declaraţia având în vedere venitul net estimat distribuit, care le revine din asociere.

4. Venituri din drepturi de proprietate intelectuală, pentru care venitul net se determină pe baza cotelor forfetare de cheltuieli sau în sistem real, potrivit opțiunii, altele decât cele pentru care impozitul se reține la sursă

4.1. Subsecțiunea se completează de către contribuabilii care realizează venituri din valorificarea sub orice formă a drepturilor din proprietate intelectuală, provenind din drepturi de autor și drepturi conexe dreptului de autor, inclusiv din crearea unor lucrări de artă monumentală, brevete de invenție, desene și modele, mărci și indicații geografice, topografii pentru produse semiconductoare și altele asemenea.

4.2. Subsecțiunea se completează și în cazul exploatării de către moștenitori a drepturilor de proprietate intelectuală, precum și în cazul remunerației reprezentând dreptul de suită și al remunerației compensatorii pentru copia privată.

5. Cedarea folosinţei bunurilor, cu excepţia veniturilor din arendă

5.1. Venituri din cedarea folosinţei bunurilor, pentru care venitul net se determină în sistem real sau pe baza cotelor forfetare de cheltuieli, altele decât cele de la subpct. 5.2. şi 5.3

5.1.1. Subsecțiunea se completează de către persoanele fizice care realizează venituri în bani şi/sau în natură, provenind din cedarea folosinţei bunurilor mobile şi imobile, obţinute în calitate de proprietar, uzufructuar sau alt deţinător legal, altele decât veniturile din arendare.

5.1.2. În situaţia închirierii bunurilor deţinute în comun, fiecare coproprietar completează subsecțiunea, corespunzător cotei care îi revine din proprietate.

5.1.3. În situația în care intervin modificări ale clauzelor contractuale sau în cazul rezilierii, în cursul anului fiscal, a contractelor încheiate între părți în care chiria este exprimată în lei sau reprezintă echivalentul în lei al unei sume în valută, venitul se recalculează de către contribuabil, prin completarea corespunzătoare a subsecțiunii.

5.1.4. Persoanele fizice care obţin venituri din cedarea folosinţei bunurilor din mai multe surse, respectiv contracte de închiriere, completează câte o subsecțiune pentru fiecare sursă.

5.2. Venituri din cedarea folosinţei bunurilor calificate în categoria venituri din activităţi independente

5.2.1. Subsecțiunea se completează de persoanele fizice care realizează venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere sau subînchiriere la sfârşitul anului 2017, și care începând cu anul 2018, califică aceste venituri în categoria veniturilor din activităţi independente şi le supun regulilor de stabilire a venitului net pentru această categorie. Veniturile şi cheltuielile luate în calcul pentru stabilirea venitului net estimat sunt cele de la nivelul tuturor contractelor de închiriere/subînchiriere, aflate în derulare în anul de impunere.

La stabilirea numărului de contracte se iau în calcul contractele de închiriere sau subînchiriere aflate în derulare la data de 31 decembrie 2017.

5.2.2. Subsecțiunea se completează de persoanele fizice care realizează venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere de închiriat și care se supun impunerii potrivit prevederilor cap.II “Venituri din activităţi independente” de la titlul IV “Impozitul pe venit” din Codul fiscal.

5.3. Venituri din închirierea în scop turistic a camerelor situate în locuințe proprietate personală

5.3.1. Subsecțiunea se completează de către contribuabilii care realizează venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare cuprinsă între 1 şi 5 camere, inclusiv, altele decât cele care constituie structuri de primire turistică, potrivit legislaţiei specifice, pentru care venitul net se determină în sistem real, pe baza datelor din contabilitate, fie ca urmare a opțiunii contribuabilului, fie ca urmare a depăşirii în cursul anului a numărului de 5 camere de închiriat.

5.3.2. În situaţia în care în cursul anului se depăşeşte numărul camerelor închiriate (peste 5) se depune o declarație rectificativă, în termen de 30 de zile de la data producerii evenimentului, bifându-se căsuţa “Sistem real” de la secţiunea A “Date privind activitatea desfăşurată” pct.2 “Determinarea venitului net”. De la data depăşirii numărului de camere închiriate (peste 5) şi până la sfârşitul anului fiscal, determinarea venitului net se face în sistem real, potrivit regulilor de stabilire prevăzute pentru categoria venituri din activităţi independente.

5.3.3. În situaţia închirierii bunurilor deţinute în comun, fiecare coproprietar completează subsecțiunea, corespunzător cotei care îi revine din proprietate.

6. Activităţi agricole impuse în sistem real, pe baza datelor din contabilitate

6.1. Subsecțiunea se completează de către persoanele fizice care realizează venituri din activităţi agricole pentru care nu există obligaţia stabilirii normelor de venit, provenind din cultivarea produselor agricole vegetale, exploatarea plantaţiilor viticole, pomicole, arbuştilor fructiferi şi altele asemenea, creşterea şi exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală, realizate în mod individual sau într-o formă de asociere.

6.2. Persoanele fizice care realizează venituri în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, completează declaraţia având în vedere venitul net estimat distribuit, care le revine din asociere.

7. Silvicultură şi piscicultură

7.1. Subsecțiunea se completează de către persoanele fizice care realizează venituri din recoltarea şi valorificarea produselor specifice fondului forestier naţional, respectiv a produselor lemnoase şi nelemnoase, precum şi cele obţinute din exploatarea amenajărilor piscicole, cu excepția veniturilor pentru care impozitul este final, potrivit legii.

7.2. Veniturile din silvicultură şi piscicultură se supun impunerii potrivit prevederilor cap.II “Venituri din activităţi independente” de la titlul IV “Impozitul pe venit” din Codul fiscal, venitul net anual fiind determinat în sistem real, pe baza datelor din contabilitate.

7.3. Persoanele fizice care realizează venituri în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, completează declaraţia având în vedere venitul net estimat distribuit, care le revine din asociere.

8. În cazul contribuabililor încadrați, în cursul anului fiscal de impunere, în gradul de handicap grav sau accentuat care realizează venituri din activități independente, drepturi de proprietate intelectuală, activități agricole, silvicultură și din piscicultură, impozitul anual estimat se stabilește proporțional cu perioada impozabilă pentru care persoana fizică nu beneficiază de scutire (număr zile calendaristice).

9. Completarea subsecțiunii

9.1. Date privind activitatea desfăşurată

9.1.1. Categoria de venit – se bifează căsuţa corespunzătoare categoriei de venit care urmează a se realiza, după caz.

a) Căsuţa “activităţi de producţie, comerţ, prestări servicii” – se bifează de contribuabilii care, în anul 2018, realizează, în mod individual şi/sau într-o formă de asociere, venituri din activităţi independente provenind din activităţi de producţie, comerţ, prestări de servicii.

b) Căsuţa “profesii liberale” – se bifează de contribuabilii care, în anul 2018, realizează, în mod individual şi/sau într-o formă de asociere, venituri obţinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementează organizarea şi exercitarea profesiei respective.

c) Căsuţa “drepturi de proprietate intelectuală” – se bifează de contribuabilii care, în anul 2018, realizează, în mod individual şi/sau într-o formă de asociere, venituri din valorificarea sub orice formă a drepturilor de proprietate intelectuală, reprezentând venituri din drepturi de autor şi drepturi conexe dreptului de autor, brevete de invenţie, desene şi modele, mărci şi indicaţii geografice, topografii pentru produse semiconductoare şi altele asemenea.

d) Căsuţa “cedarea folosinţei bunurilor calificată în categoria venituri din activităţi independente” – se bifează de contribuabilii care realizează venituri din cedarea folosinţei bunurilor, calificate în categoria veniturilor din activităţi independente (la sfârşitul anului fiscal, precedent celui de raportare, au realizat venituri din cedarea folosinţei bunurilor din derularea unui număr mai mare de 5 contracte de închiriere/subînchiriere) și/sau realizează venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare mai mare de 5 camere de închiriat, calificate în categoria veniturilor din activităţi independente şi care determină venitul net în sistem real, pe baza datelor din contabilitate.

e) Căsuţa “cedarea folosinţei bunurilor, sub 5 contracte de închiriere” – se bifează de contribuabilii care, în anul 2018, realizează venituri în bani şi/sau în natură, provenind din cedarea folosinţei bunurilor mobile şi imobile, obţinute de către proprietar, uzufructuar sau alt deţinător legal, altele decât veniturile din activităţi independente.

f) Căsuța ”cedarea folosinței bunurilor, în scop turistic” – se bifează de contribuabilii care, în anul 2018, realizează venituri din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, având o capacitate de cazare cuprinsă între 1 şi 5 camere, inclusiv, care au optat pentru determinarea venitului net în sistem real sau care au depăşit în cursul anului numărul de 5 camere de închiriat.

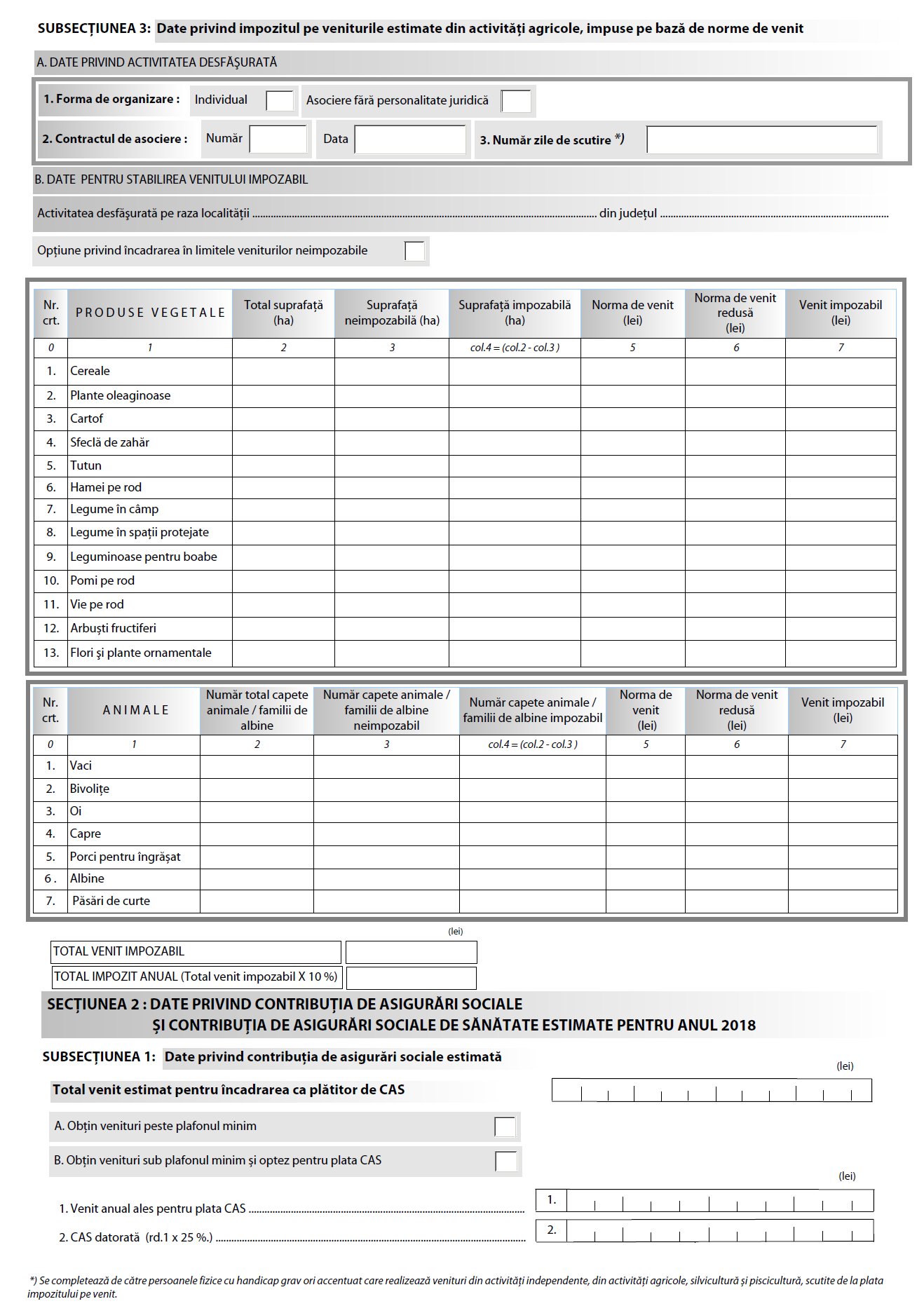

29